Проверка правильности расчета по налогу |

Для того, что бы проконтролировать правильность расчета по налогу на имущество, необходимо построить типовой журнал "Расшифровка данных для налога на имущество". Он вызывается из справочника "Инвентарные карточки" из контекстного меню или по нажатию клавиш <Ctrl+F8>. Журнал нужно строить на первое число каждого месяца, аналогично графе 1 строк 010-130 раздела 2 расчета по налогу.

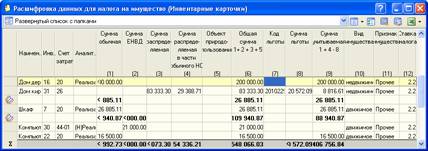

Рис. 12-65 – Типовой журнал "Расшифровка данных для налога на имущество"

В раздел 2 расчета по налогу на имущество попадут суммы указанные в графе журнала "Сумма учитываемая", для строк, в которых стоит "Признак имущества" - прочее.

В раздел 5 расчета - суммы из графы "Сумма учитываемая" для строк, в которых указан код льготы, но нет суммы льготы. Суммы из графы "Сумма льготы", для строк, в которых указаны код льготы и сумма льготы.

У организаций, находящихся на частичной "вмененке" могут быть основные средства трех типов, которые по-разному учитываются для исчисления налоговой базы:

• используемые для видов деятельности переведенных на уплату ЕНВД – их остаточная стоимость не включается в налоговую базу;

• используемые для общих целей, затраты по амортизации которых распределяются между видами деятельности – их остаточная стоимость включается в налоговую базу в доле, выручки по обычному налогообложению;

• используемые для вида деятельности, облагаемого налогом на прибыль - они включаются в налоговую базу полностью.

Для того, что бы определить к какому типу относится основное средство, анализируется его счет затрат и аналитика – вид деятельности, на который начисляется амортизация. К деятельности на ЕНВД относятся средства со счетами затрат 20, 23, 44 у которых у вида деятельности установлен признак "Вид деятельности на ЕНВД". К распределяемым относятся те, у которых счет затрат 25 и 26 или 20, 23, 44, а вид деятельности имеет тип "распределяемый". Остальные средства относятся к обычному налогообложению.

При построении типового журнала, для каждого основного средства выводятся признаки, в соответствии с которыми оно попадет в тот или иной раздел декларации или не попадет в нее совсем.

• "Вид имущества" - указывается "движимое" или "недвижимое" это имущество;

• "Признак имущества" - может принимать значения:

- "Прочее", при этом, если для основного средства не указан код льготы, то данные по нему попадают в раздел 2 декларации, иначе в раздел 5;

- "Недвижимое имущество ЕСГС" - данные по основному средству попадают в раздел 4 декларации;

- "объекты недвижимого имущества на территориях разных субъектов" - данные по основному средству попадают в раздел 4 декларации;

• "Объект природопользования" – данные по основным средствам, являющимся объектами природопользования, в декларацию не попадают;

• "Ставка налога" – по умолчанию установлена 2.2%, определяется параметром НАЛИМУЩСТАВКА.

• "Код льготы" – если заполнено, то данные по основному средству попадают в раздел 5;

• "Сумма льготы" - заполняется в случае, если льгота предоставлена не на всю балансовую стоимость объекта. При указании этой суммы, остаточная стоимость ОС заносится в раздел 2, а льгота, рассчитанная исходя из первоначальной суммы льготы, остаточной и балансовой стоимости, в раздел 5. Сумма льготы, рассчитывается как доля остаточной стоимости объекта:

Остаточная стоимость в части обычного НО * Сумма льготы / Балансовая стоимость

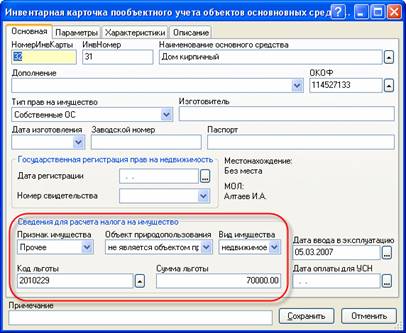

Признаки для расчета налога на имущество указываются в инвентарной карточке основного средства или на папке инвентарных карточек. Для каждого основного средства необходимо проверить, что все признаки установлены правильно.

Рис. 12-66 – Сведения для расчета налога на имущество