НДС с авансов выданных |

При выдаче авансов поставщикам, организация может принять к вычету сумму НДС по выданным авансам. Основанием для вычета суммы НДС по авансам является счет-фактура на авансы, выписанная поставщиком (п.9 ст.172 НК РФ).

После получения товаров (выполнения работ, оказания услуг) в счет выданного аванса сумма НДС с аванса, принятая к вычету, должна быть восстановлена.

В программе операции по вычету и восстановлению НДС с авансов автоматизированы и оформляются бухгалтерскими расчетами в папке "НДС/ НДС с авансов".

Принятие к вычету НДС с авансов

При получении счета-фактуры на НДС с выданных авансов, его нужно занести в программу.

Счета-фактуры на выданные авансы оформляются в реестре полученных счетов-фактур в папке "Авансы поставщикам":

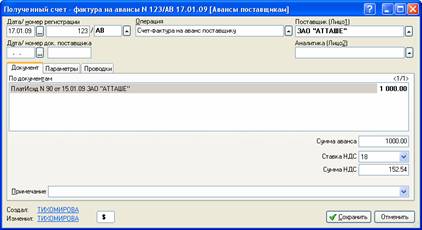

Рис. 12-35 – Полученный счет-фактура на аванс, выданный поставщику

При создании документа нужно заполнить следующие реквизиты:

• "Дата, Номер". Если организация ведет свою внутреннюю нумерацию документов, то в поле "Дата" и "Номер" нужно оставить автоматически сформированную дату регистрации и внутренний номер документа. При этом дату и номер счета-фактуры поставщика нужно указать в поле "Дата/номер документа поставщика". Если же организация не ведет внутреннюю нумерацию, то реквизиты приходной накладной следует указать в полях "Дата" и "Номер", а поле "Дата/номер документа поставщика" можно не заполнять.

• "Операция" – операция "Счет-фактура на аванс поставщику".

• "Поставщик".

• "По документам" – исходящее платежное поручение на аванс, по которому получен счет-фактура. Реквизиты платежного поручения указаны в полученном от поставщика счете-фактуре в поле "К платежно-расчетному документу".

• "Сумма аванса". По умолчанию устанавливается сумма платежного поручения.

• "Ставка НДС". По умолчанию устанавливается значение параметра "Ставка НДС" (Н1), указанного на папке счетов-фактур. Если параметр на папке не указан, то по умолчанию устанавливается значение "18". При необходимости ставку НДС в документе можно изменить вручную.

• "Сумма НДС". Рассчитается автоматически, исходя из ставки НДС.

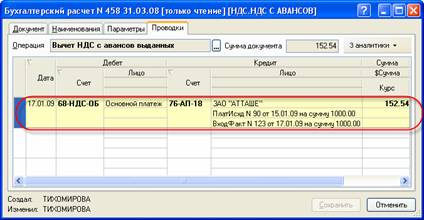

Для принятия НДС по выданным авансам к вычету нужно в конце квартала оформить бухгалтерский расчет в папке "НДС" с правилом "Вычет НДС с авансов выданных".

При выполнении данной операции перебираются все проводки за период по выдаче авансов (проводки по дебету счета 60-02 "Расчеты по авансам выданным"), счета-фактуры по авансам помещаются в книгу покупок. При этом формируется проводка по принятию к вычету НДС с выданных авансов:

Рис. 12-36 – Проводка по вычету НДС с авансов выданных

Если по исходящему поручению был создан счет-фактура, но в течение квартала поручение было связано с более ранней поставкой (то есть, платеж не является авансом), то по такому счету-фактуре проводок по вычету НДС сформировано не будет, запись в книге покупок не сделается.

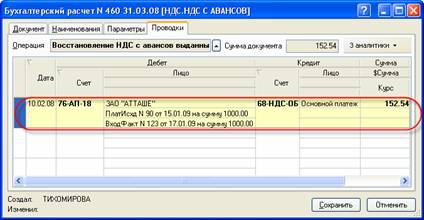

Восстановление НДС с авансов

Восстановление НДС с авансов поставщикам выполняется автоматически в конце квартала. Для этого оформляется бухгалтерский расчет в папке "НДС" с правилом "Восстановление НДС с авансов выданных".

При выполнении данной операции перебираются все проводки за период по зачету авансов (проводки по кредиту счета 60-02 "Расчеты по авансам выданным"), счета-фактуры по зачтенным авансам помещаются в книгу продаж датой зачета аванса. При этом формируется проводка по восстановлению НДС:

Рис. 12-37 – Проводка по восстановлению НДС с авансов выданных